Nach dem schwierigen Jahr 2018 wurden Aktienfonds mit Fokus auf Schwellenländer (Emerging Markets – kurz: EM) zunehmend skeptisch beurteilt. Es gab zwar in den vergangenen Jahren immer wieder Phasen, in denen sich mit der Beimischung solcher Fonds ein ganz guter Diversifizierungseffekt ergab, weil sich die Werte teilweise gegenläufig zu Standard-Aktien entwickelten – im Allgemeinen sieht die Bilanz jedoch kritisch aus. EM-Anleihen als Beimischung kommen als Alternative in Frage. Ein Blick auf Chancen und Risiken

Die weit verbreitete Vorstellung von hochriskanten Investments in Schwellenländern übersieht, dass es auch dort Regionen und Sektoren für defensive Anlagemöglichkeiten gibt. Im entsprechenden Index finden sich beispielsweise auch Länder wie Kroatien, Polen, Tschechien oder Singapur. Anleihen, die von EM-Fonds gehalten werden gehen u.a. auch an die Europäische Entwicklungsbank, die beispielsweise an der Finanzierung des größten afrikanischen Solarparks beteiligt war (Foto). Durch Einbeziehung von EM-Anleihen lässt sich auch in einem ausgewogenen Portfolio eine bessere Risiko-Rendite-Relation erzielen. Gleichzeitig bewirkt die Berücksichtigung von Nachhaltigkeitsaspekten in diesen Regionen oft größer-´en „Impact“, als in entwickelten Ländern.

Risiken von EM-Anleihen werden überschätzt

Das soll nicht heißen, dass man sich über Volatilität keine Sorgen zu machen bräuchte. Diese ist in der Regel höher als bei europäischen Investment-Grade-Anleihen. EM-Anleihen haben sich oft allerdings defensiver entwickelt als „High-Yield-Bonds“ aus Industrieländern. Nicht zuletzt wird die Korrelation zwischen Schwellenländern und risikoreicheren Sektoren in den Industrieländern schwächer. Traditionell herrscht eine gewisse Korrelation zwi-schen High-Yield-Bonds und EM-Anleihen. Das lag daran, dass sich Fonds, die auf der Suche nach höheren Renditen waren, für beide Segmente interessierten. Diese Korrelation hat allerdings abgenommen und verdeutlicht den zunehmend eigenständigen Charakter von Schwellenländer-Anleihen. Deren Beimischung kann für eine gleichmäßigere Wertentwicklung sorgen, insbesondere, wenn Nachhaltigkeitskriterien bei der Selektion der Wertpapiere einfließen.

Risikofaktoren unter der Lupe

Protektionismus auf globaler Eben belastet auch die Wirtschaft von Schwellenländern – allerdings nicht alle bzw. alle Sektoren in gleicher Weise. Schon jetzt betreiben die Schwellenländer mehr Handel untereinander als mit den entwickelteren Volkswirtschaften. Sie sind deshalb auch weniger von Entscheidungen entwickelter Staaten abhängig

Chancen wachsen

In vielen Schwellenländern wächst die Mittelschicht und wird zu einem Treiber der Binnennachfrage. Insofern geht es bei Anlagen in Schwellenländern nicht nur um Export bzw. rohstofforientiertes Wachstum, das von der Konjunkturentwicklung in den entwickelt-en Ländern abhängig ist. Ein schwächeres Wachstum in China wird zwar negative Auswirkungen auf einige Schwellenländer haben, doch Pekings Bereitschaft, die Wirtschaft des Landes durch stimulative Maßnahmen zu stützen, dürfte das Ausmaß dieser Effekte begrenzen. Die Rückkehr der Notenbanken zu einer lockeren Geldpolitik dürfte sich negativ auf die Anleiherenditen in den Industrieländern auswirken und dadurch EM-Alternativen Auftrieb verleihen. Unsicherheiten in der Weltwirtschaft bieten vor diesem Hintergrund nicht nur Risiken, sondern auch Chancen – nicht zuletzt Chancen auf eine stärke Wirkung von ESG-Strategien.

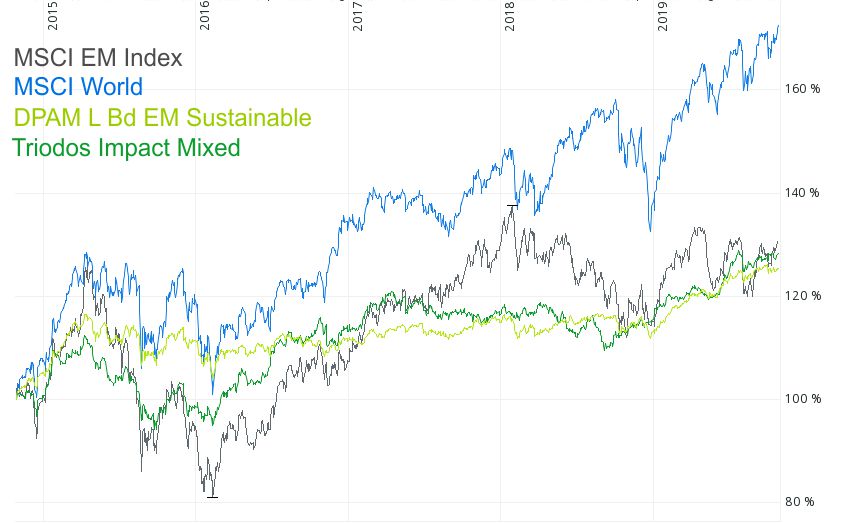

Grundsätzlich sind Schwellenländer stärker von der Gefahr massiver Kapitalabflüsse betroffen. In der Vergangenheit haben sich die Kurse nach größeren Abwärtsbewegungen allerdings jedes Mal innerhalb von 12 Monaten wieder erholt. Die Volatilität eines nachhaltigen EM-Anleihefonds muss jedenfalls nicht größer sein als bei einem Mischfonds mit vergleichbarem Risikoprofil (Siehe Grafik)

Die negativen Nebenwirkungen der lockeren Geldpolitik werden sich auch irgendwann materialisieren. Schwellenländerwährungen könnte dies in Zukunft in Verbindung mit dem EM-internen Handel zu größerer Stärke verhelfen. Alles in allem macht es jedenfalls Sinn, in ein diversifiziertes Nachhaltigkeitsportfolio auch EM-Anleihen aufzunehmen.